こんにちは、

令和に入ってからというものの

地合いが悪い・・・

地合いが悪い・・・

地合いが悪い・・・

と、ずっと言われ続けている気がしますが、

「そもそも、どうやってその良し悪しを見ればいいの?」

「下がる予兆はどう判断すればいい?」

と思う方へ、1つの指標を紹介します。

今日ご紹介するのは

空売り比率というものです。

これを日々ウオッチすることで、

直近の相場が下がりやすいのか?

リスクがどれだけ大きいのか?

判断材料にすることができます。

スポンサードサーチ

空売り比率とは?

空売り比率とは、その日の売り注文に対し、

空売り=信用売り注文がどの程度あるかを集計した指標です。

以下のような計算式で算出されます。

★空売り比率(%)= 空売り金額 ÷ 売り注文の合計金額 × 100

もう少し補足しますと、売り注文には

① 投資家が保有している現物株を売る注文

② 投資家が株券を借りて売る注文(いわゆる空売り)

の2種類があり、その2つを合計した

1日の売り注文全体(①+②)に対する

②空売り注文の割合が空売り比率です。

空売り比率(%)

=

② 空売り注文金額

----------------------------------------------

① 現物株の売り注文 + ② 空売り注文

の合計金額

まず、この仕組みを理解しましょう。

空売り比率の集計や推移は、

こちらのサイトで見ることが出来ます。

■空売り比率 日経平均比較チャート

https://nikkei225jp.com/data/karauri.php

■空売り集計(東京証券取引所)

https://www.jpx.co.jp/markets/statistics-equities/short-selling/00-archives-01.html

空売り比率はどう見ればいい?

で、この空売り比率の見方ですが、

基本的に高いほど大きな下げ局面といえます。

一般的な株の教科書には

20%~30%が平常状態で、

・空売り比率が20%を切ると

株価は高値圏のため下落しやすい

・空売り比率が30%を超えると

株価は底値圏のため反転しやすい

と言われています。

現物株を買ったらいつかは売るように、

空売りをしたら、必ず買い戻さなければいけません。

一般的な制度信用による空売りですと

6カ月以内に決済しないといけないため、

空売り比率が大きいということは、

同じ量だけ買戻しが発生します。

その買戻し注文によって、

相場が上昇に転じやすいという見方ができるのです。

スポンサードサーチ

近年の空売り比率

ところが、近年の空売り比率は

高騰を続けており、

「30%を越えたから底打ち狙い」は

通用しなくなってきています。

近年の空売りチャート

https://nikkei225jp.com/data/karauri.phpから引用

それどころか、30%台を狙う方が

難しくなってきていますね( ;∀;)

近年は、比較的上昇トレンドであっても

40%台が普通で、ついには50%を超える日も

出てきているという状況です。

ちなみに、この記事を書いている時点での

最高記録は、51.5(2019年8月5日)です。

最近、、、

なので、現状の空売り比率については

✓ 30%後半~40%前半が平常

✓ 40%後半になると下げ圧力が強い

という見方で今のところは

大きくズレはないと個人的に思っています。

空売り比率はなぜ高止まりしている?

なぜ、空売り比率が

以前に比べると高い水準なのか?

その理由は主に2つあると言われています。

1.個人向けの空売り規制が緩和された

2013年11月、それまでは50単元以上の空売りでは

直近価格での売り仕掛け(今より低い価格or同値ですぐ売ること)が

禁止されていたのですが、

その規制が緩和され、当日の基準価格から10%以上という

大きな下落でなければ、自由に売っていいことになりました。

それまでは、当日の株価より少し上で待ってから

空売りをしなければいけなかったのが、

何も気にせず売れるようになったということです。

※買いと同じで成行の空売りはリスクが高いので、

私の空売り方針は「一瞬戻ったところからの売り」です

2.何度でも回転売買ができるようになった

2013年1月から「ある規制」が緩和された

影響も大きいと言われています。

簡単に言うと、

同じ証拠金を使って一日に何度でも売買するのがNGだったのが、

信用取引でのみ何度も売買できるようになった

という事です。

現物取引では「差金決済」になってしまうものが

信用取引では何度でも売買できてしまうという事ですね。

今ではデイトレーダーでこのルールを駆使している人を多く見かけます。

そのため、たった1日の売買でも

空売り(信用売り)

⇓

買戻しで決済

⇓

また空売り(信用売り)

⇓

買戻しで決済

⇓

また空売り(信用売り)

といったような流れで、

売買代金における空売りの割合も増加したと考えられています。

2013年といえば、アベノミクスのまさに初動段階。

個人に積極的に株を売買してもらうために実施した

規制緩和によって空売りへのハードルが下がり、

結果として空売り比率が高くなったと考えられます。

スポンサードサーチ

空売り比率はどう使う?

まず前提として、株式投資は

指数、銘柄、業績、地合い、チャート、価格帯…など、

様々な面からの総合判断となりますので、

空売り比率1本頼みにはならないでください。

1つの見方の解説と思ってもらえればと思います。

基本認識は、さきほども取り上げた

✓ 30%後半~40%前半が平常

✓ 40%後半になると下げ圧力が強い

2019年夏現在はこれが基本。

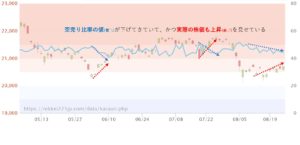

さらに、

① 反発局面の判断

現状は50%がアッパーなので、

+

実際の株価も上がりだした場合

↓

反発局面と見る。

※ただし、長期的な下落のリバウンドの可能性もあるため

トレード期間は短めに

実際のチャート図(日経平均株価+空売り比率)

② 踏み上げ相場の判断

このやり方は、

上昇相場の初動探りに使えます。

セリングクライマックスといわれるような

大きな下げがあった後というのは、

「まだまだ下がる」という期待で

空売りが溜まりやすいポイントとも言えます。

で、上手な投資家・大口資金は

安易にそこは空売りせずに、徐々に

買いを入れながら

空売りをしている投資家を

踏みあげて(=含み損にさせて)いきます。

その後、踏みあげられた

空売りが損切り(買戻し)されると

さらに株価も上昇していくという流れです。

強く買いが入っている訳ではないのに、

何となくフワフワ株価が上がっていく場面ですね。

この見極め方ですが、

大きな下げがあった後、

空売り比率は引き続き40%代後半を

キープしているにも関わらず

陽線が続きながら上昇していく

このような時は踏み上げの可能性があります。

空売り注文はまとまって溜まっているけど、

それにぶつけるように買いを入れて

ジリジリ切らせに行くという事です。

この構造が見えると、

皆が恐怖に打ちひしがれているときに

いち早く初動で買いを入れられます。

ただし、

✓ 他のテクニカルで見ても高値圏

✓ リスクイベントが控えている

✓ 8月、12月末といった商いが薄い時期

という場合は、ロット調整しながら

反落にも備えるようにしましょう。

どの指標もそうですが、

「これだけ見れば万能」というものは無いですからね。

ただ、空売り比率を常にウオッチすることで、

大きな資金がどの方向に向いているのか?という点や

全体的な買われすぎ・売られすぎの判断にも使えますので、

ご活用いただければ幸いです。

それでは。

P.S.

売る方法を知らずして、買うべからず

上昇一辺倒とはいかない相場だからこそ、空売りを始めたいという人にオススメしたいのはコレ。読むだけではなく実践トレーニングもできます。

↓

オニールの空売り練習帖